今回は、「最悪期まであと2年!次なる大恐慌ー人口トレンドが教える消費崩壊のシナリオ」という本について解説します。

最悪期まであと2年!次なる大恐慌

本のタイトル:最悪期まであと2年!次なる大恐慌ー人口トレンドが教える消費崩壊のシナリオ

監訳:神田昌典

訳:平野誠一

↓Kindle(や電子書籍)では販売していないため、紙の本での購入となります。↓

この本を読もうと思ったきっかけ・オススメ理由

私がこの本に出会ったきっかけは、「金持ち父さん貧乏父さん」の本にこの本が紹介されているからです。

景気について理解したい方は読んだ方が良いという内容で紹介されていました。

私は投資初心者の頃、金持ち父さんの本を全シリーズ読みました。

そしてその頃に出会った本なのですが、今では金持ち父さん貧乏父さんの紹介元の本より読むようになりました。

なぜなら、金持ち父さん貧乏倒産の本は丸っと自分に取り込めば完了になるのですが、この本は繰り返す加熱相場と悲観相場を歴史的に解説してくれるため、

どちらの相場の時期にも読むことで自分が周囲の意見に流されないようになるからです。

つまり、加熱相場で売却・悲観相場で購入することを根拠づけてくれる本になるからです。

普段ニュースなどを読んでいると、ニュースは相場をモロに反映させているため、投資対象への考え方が引っ張られてしまいがちです。

しかしこれも、何十年のサイクルの一部なのだと思うと、全てをただの一過性だなと思えてきます。

投資においてこのサイクルは必須で抑えておきたい内容になります。

【追記】

私は基本、インテリアにもならないし本に関しては電子書籍(主にAmazonのKindle)でしか購入しないのですが、この本はKidndle版がありません。

Kindle以外の本は保管しないようにしている私なのですが、唯一紙の本で数冊だけ手元に置いている本があります。

その理由は、内容が大事すぎて何回も読んで自分に取り入れたいから、手放せないです。

この本も、紙の本なのに手元に置いておきたいと思える貴重な数冊となっています。

本の目次

プロローグ 複雑な変化を生み出す単純な原理

人間は一定のパターンをクリエす

複雑だから予測が難しいとは限らない

人口統計学との出会い

改良に改良を重ねた予測手法

本書の利用法と構成について

第1章 迫りつつある大暴落と、その後の大恐慌

支出の波と商品バブルが衝突し、経済は巨大な嵐に飲み込まれる

次の大暴落は2010〜12年に本格化する

弱気三兄弟ー不動産、市況商品、株式

2007年後半から08年は、終わりのはじまり

1990年台の大恐慌到来説が外れた理由

80年周期のニュー・エコノミー・サイクルとバブル・ブーム

第1章のまとめ

第2章

経済を動かす人口サイクルとテクノロジー・サイクル

成長と進歩を支配する基本サイクル

出生数と支出のサイクルで50年先の経済が読める

テクノロジー・サイクルー生産性向上の原動力

S字曲線ー新しい技術がたどる道は予測で切る

今日の新技術のS字曲線

80年周期のニュー・エコノミー・サイクル

イノベーションの季節ーニュー・エコノミーを生み出すインフレと技術革新

成長ブームの季節ー革新的な新技術が主流になり、支出の波も上向きに

淘汰の季節ーバブル崩壊による不安とデフレに見舞われる一方で、真のビジネス・リーダーが登場する

第2章まとめ

第3章 地政学サイクルとコモディティ・サイクル 向こう数十年間の株価と景気のシナリオ

2000年だいに入って、何かが変わりつつあった

29〜30年周期のコモディティ・サイクル

32〜36年周期の地政学サイクル

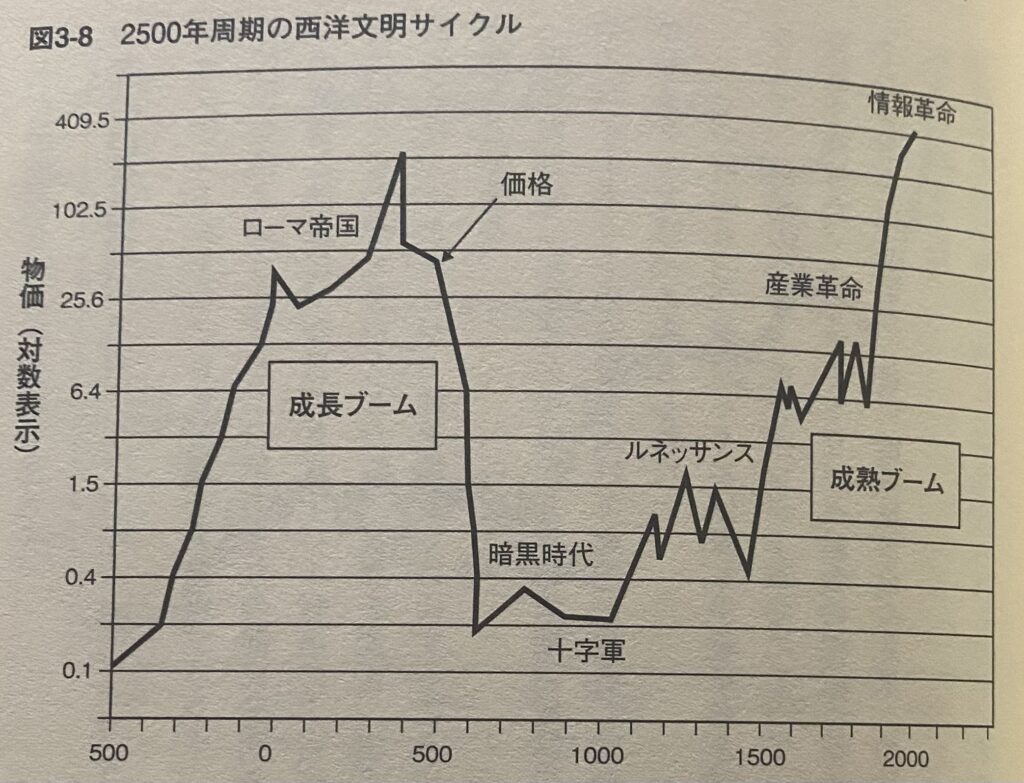

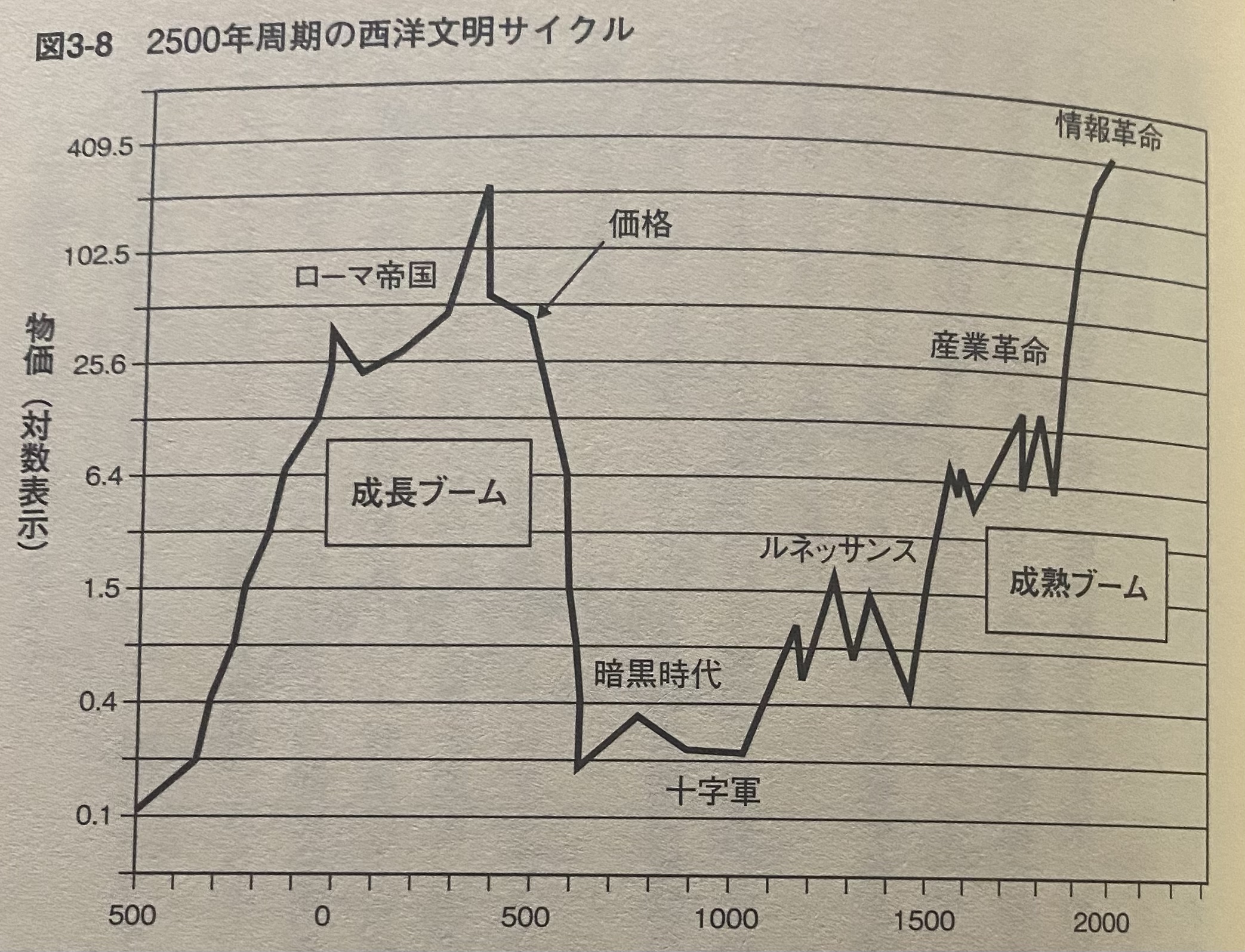

長期サイクルー5000年、2500年、500年、250年

飛躍的なイノベーションの実現

民主主義と資本主義の原理

短期・中期サイクルー20年、10年、4年、1年

エリオットは同理論が示すトレンド

今後の株価と景気を予測する

第2章のまとめ

第4章 史上最大の不動産バブル 不動産の人口統計学、sんよう聞きそして教皇のシナリオ

ITバブル崩壊後に発生した住宅バブル

不動産の人口統計学

集合住宅とショッピング・センター 決勝・家族形成サイクル

来るべきデフレ経済環境ー1030年台の再来か?

第4章のまとめ

第5章 人口統計学で予測する各国の将来 伸びゆく達上国とたそがれの先進国

人口の年齢構成を見れば、その国の発展段階がわかる

私たちが取り組んでいるのは、長期トレンドを探る新しい経済学

どの国が今後どうなるかを予測する

米国以外の国々の「支出の波」

世界全体の支出の波

主要国の支出の波

世界の人口トレンドー考えられるのはかのシナリオ

高齢化がもたらすチャンス

第6章 デフレの厳冬期に備える投資、ビジネス、人生の戦略

従来とは全く異なる戦略が必要な厳しい季節

経済の四季ー80年周期のニュー・エコノミー・サイクル

季節に適した戦略を

リスク・リターン特性が最も良好なのは長期債だが、時期をもって投資すべき

2022年までの推奨ポートフォリオ戦略

資産の預け先は大丈夫か?

事業・仕事の戦略ー究極のサバイバルゲーム

自分と家族の人生設計

第7章 「次の大恐慌が政治と社会にもたらすインパクト 米国と世界全体を巻き込む「ニューディール」と革命

本当の確変は、機器や緊急事態が生じたときになされる

増税とセーフティネットの充実

抜本改革が必要なソーシャル・セキュリティと、メディケア及びメディケイド

1930年台の「ニューディール」をおさらいする

1930年代と2010年台の共通点と相違点

大恐慌時代の米国の税制

米国で2010〜11年から16年にかけて予測される増税

強まる保護主義

250年周期の革命サイクル

グリーン・ネットワークでつながる企業や政府機関

先進国と新興国の「ニューディール」

高齢化という最大の難問

移民の受け入れは不況期には不人気な政策

高齢化革命ー40年後にはジンブイの寿命が大幅に伸びる可能性も

テロのピークは2014年までに到来

監訳者あとがき

本の学びピックアップ

この本を読んで、私が個人的に学びとなった文章をピックアップさせていただきました。

これは、読む人によってピックアップされる学びが異なると考えられます。

読む人の業種によっても学びが異なってくることでしょう。

学び①:250年の周期サイクル

250年周期の革命サイクル

500年周期のメガ・イノベーション・サイクルの中には、250年周期の革命サイクルが2つ認められることが多い。

これは、科学技術を用いて進歩を続けられ環境をつくるために、人類が政界や産業界の組織のあり方を変えるサイクルである。

したがって、ここでいう革命は文化や社会制度にか変わるものになることが多い。

現在は情報革命とグローバル革命は文化や社会制度に関わるものになることが多い。

現在は情報革命とグローバル革命が進行中だが、約250年前の18世紀の半ばから後半にかけては産業革命や米国の独立戦争が生じていた。

この例を挙げると、インターネットなどでしょうね。

インターネットからAR・VRに発展していき、またメタバースにも派生していきます。

※AR・VRとは→急速に進化している【 XR・VR・AR・MRとは 】分かりやすく解説

※メタバースとは→本の学びを共有【 メタバースとWeb3/国光宏尚 著 】業界の最先端の情報・知識をプロから学ぶ

私たちは自分の人生が80年程度であるため気づくことができませんが、歴史的に見ると500年、250年のサイクルがあるということです。

そこから落とし込むと小さな20年のサイクルなどがあるのですが、大きなサイクルを知らなければ大きな世界を理解することはできません。

そして、大局を把握した上での投資と、小さなサイクルでしかみていない投資では、結果が異なります。

そのため大きな視野で景気のサイクルや周期を理解するという内容が書かれています。

人口サイクルから経済サイクル、その中の不動産のサイクルまで詳細に書かれているため、内容は本をご覧ください。

学び②:二元生こそが人生の根本原理

私たちが紹介しているサイクルには全て、一見相反する2つの段階が含まれている。

突然変異が生まれる時期と斬新的なイノベーションの進時期の両方があったり、適者生存という保守的な原理が働く時期と誰も排除されないリベラルな原理が主流になる時期の両方があったりする。

好景気と不景気の両方があることで、経済や人間は長期的な進歩を遂げられる。

死のない生はないし、景気後退のない経済成長もない。

デフレがなければインフレはないし、痛みに耐えなければ恩恵を享受することはできない。

この二元性こそが人生の根本原理なのである。

二元生こそが人生の根本原理という事実には、ものすごく共感できます。

何事においても良いとこどりのみはできないし、メリットとデメリットが必ず存在します。

それが目に見えない潜在的なものだったりすることもありますが、基本的には何かを得るということは何かを失うということです。

表裏一体だという事実を理論的に述べてくれています。

また、筆者はこの章で、「米国ではまだ最上位1%の富裕層が米国民の富の40%超を支配しているが、ローマ帝国時代にはその差は今の10倍くらい大きかった」とも述べています。

富むものは更に富み、貧しきものは更に貧しくなるのが資本主義だということです。

よく、最上位1%の富裕層が富の40%を保有しているという事実を耳にしますが、この本が文献の証拠となるため、「やっと見つけた」という嬉しい気持ちになりました。

これが事実だということを証明するデータが欲しかったため、個人的に嬉しい発見でした。

学び③:

過去の歴史をスパンを変えて、つまり区切りを長くしたり短くしたりして観察すればするほど、そこにいろいろな種類の周期性があることがはっきりと見えてくる。

これらのサイクルは、一種のヒエラルキー(序列)を構成している。

力の強いものと弱いもの、影響が長期的に及ぶものと短期で終わるものとが並んでいる。

観察眼のあるサイクルアナリストでも間違っているように見えることがままあるが、それはサイクルの「大ヒエラルキー」を捉えていないためだ。

継続的に観察し、予測に利用していたサイクルがあっても、それより力の強いサイクルが出て来れば、そちらの影響の方が強く出る。

例えば、1990年代に大恐慌が来ると予測した一部のエコノミストたちは、29〜30年周期のコモディティと58〜60年間のコンドラチェフの波に着目したものの、それらより強力な40年周期の世代の波と、80年周期のニュー エコノミー サイクルを見落としていた。

第2章で紹介した40年周期と80年周期のサイクルはかなり強力で、2010年代に次の大恐慌を再現させると私たちは考えている。

しかし、500年周期のサイクルは2150年まで上向きであるため、2010年代に世代サイクルが下向きになっても、デフレの悪影響は早めに峠を越え、西洋雨諸国の景気下降が終わる前にアジアでは継続的な成長が始まる公算が大きい。

では、次の大恐慌はどのように展開するのだろうか。これを比較的高い精度で予測するには、現代で観察されている短期・中期のサイクルにも目を向けなければならない。

このサイクルから、筆者はどれほど長いスパンでのサイクルを抑えているかが伺えます。

この本が書かれたのが2010年です。

この2010年の時点で、2150年までのサイクルを捉えていることになります。

まず、2010年の時点で140年先のサイクルまで推測できているということが凄いです。

どのように凄いかというと、140年先の経済を予測しようとする人がまずどれくらいいるかという希少性や、大局で捉えるという2点です。

この例で挙げた40年周期と80年周期のサイクルの根拠はこの本の内容に書かれているため省きます。

私はこの本を読んでから、自分の分析・予測するサイクルを250年まで先に伸ばそうと考えました。

なかなか30年先ですら予測することは難しいですが、250年などの長い歴史で見ていたら容易に捉えることができます。

狭き世界を見て判断するより大きな世界を見て分析する方が精度が上がるため、自分の分析の精度を上げるためにも「年数の単位を上げる」ということで自分を成長させることにしました。

また新たな私の課題が見つかったため、この本にはとても感謝しています。

ありがとうございます。

学び④:住宅購入サイクル

37歳前後がピークであることや、42歳でいったん盛り上がるが、その後は急減することなどがわかるだろう。

住宅ローン金利の年間支払額を年齢別に示したものである。

41〜43歳がピークであることがわかるが、このトレンドは、住宅購入のための支出の大部分が41〜42歳までに行われることを裏付けている。

特に、42歳を過ぎると、住宅の購入代金の支払いも金利の支払いも激減しちえることに注目されたい。

つまり住宅市場は、①景気循環に敏感で、②買い手が特定の世代に集中しており、③26〜42歳の時に組まれるローンで大きなレバレッジがかけられている市場なのだ。

更に、住宅購入のための支出は、消費者の支出の中で最も大きな割合を占めている。

したがって、ベビーブーム世代の高齢化に起因する不動産市場の低迷は、「次の大恐慌」に直面する銀行システムにとって最大の業績悪化要因になるだろう。

銀行はおそらく、企業向けの不動産担保貸付などについて、次から次へと貸倒償却を迫られることになるだろう。

これは考え方の学びにもなりましたが、

この記事を読んでいる方々がこの本がどれだけデータに基づいていて、どれだけ具体的であるかということが伝わりやすいかなと思ってピックアップさせていただきました。

この考え方としては、

まず住宅購入をする年齢層のデータをとり

→そのピークで購入する年齢層が、人口ピラミッドにおける人口層でピークに達した時に買い需要が増加し

→住宅市場のバブルが到来する

という点がとても学びになります。

つまり、その投資対象の年齢層・その国の人口ピラミッドにより、投資対象のバブルや下落相場を推測するという考え方です。

これはどの投資にも当てはまるため、考え方が非常にお勉強になりました。

そして人口ピラミッドや購入数の層のデータまで全て根拠づけて考えるという、データに基づいた分析・推測が精度を高めるということですね。

自分自身を振り返ると、今までそのレベルでデータを収集できていたかと問われるとそうではありません。

そのため、どの投資においてもこの世界全体の動向にも基づいて分析していこうと決意するきっかけとなりました。

感想まとめ

今回はデータの具体例を1つしか上げませんでしたが、この本にはデータをまとめた表やグラフが数々載っています。

それを見ているだけでも歴史を学べるし、いかに人類が同じ歴史を繰り返してきたかということがよく分かります。

冒頭でも述べましたが、紙の本なのに、自分の手元に置いておきたい選ばれし数冊の中の1冊です。

このほかにも、ウォーレンバフェットさんの銘柄選定術などもその1つです。

もはや私の師匠のような本です。

世界一の投資家のウォーレンバフェットさんはよく、「伝統として残らない(投資的な定義)は定義ではない」と述べています。

つまり、ブームになってしまうな一過性の定義は定義でなく、長年使えるからこそ定義(というか投資ルール)になるということです。

この本は、何十年も再現性があると考えたため、定義になり得る本だと思っています。

↓Kindle(や電子書籍)では販売していないため、紙の本での購入となります。↓

最近のコメント